Ratingvorbereitung

Ausgangssituation

Strategische und operative Risiken nehmen für Unternehmen auf Grund der steigenden Komplexität und Dynamik im nationalen und internationalen Wettbewerb zu. Um in diesem Umfeld wettbewerbsfähig zu bleiben, sind kontinuierliche Investitionen erforderlich. Mit Inkrafttreten der Bestimmungen zum zweiten Basler Akkord in nationales Recht im Jahre 2007, wurden Kreditinstitute verpflichtet, bei der Kreditvergabe eine Eigenkapitalunterlegung vorzunehmen, die nach Risikogewichtungen (Bonität und Qualität des Kreditnehmers) differenziert ist. Zur Einstufung des Risikos ist ein obligatorisches Rating vorgeschrieben.

Da Eigenkapital knapp und teuer ist, werden Kredite risikoreicher Engagements vergleichsweise teurer. Kreditportfolios mittelstandsorientierter Banken zeigen, dass die Bonitäten insbesondere vieler mittelständischer Kreditnehmer im sogenannten Non-Investment-Bereich, also außerhalb des „sehr guten“ Bonitätsbereichs, liegen. Es wird deshalb oft befürchtet, dass die Kreditkosten für diese Unternehmensgruppe steigen werden. Darüber hinaus zeigen empirische Untersuchungen, dass sich Unternehmen nicht adäquat auf das Rating vorbereiten. Hierdurch verschlechtern sich die Konditionen der Finanzierung und die Finanzierungskosten steigen. Ein weiteres Defizit stellt die schwerpunktmäßige Betrachtung finanzwirtschaftlicher Aspekte und die Vernachlässigung leistungswirtschaftlicher Kriterien beim Rating dar. Dies führt dazu, dass leistungswirtschaftliche Risikopotenziale nur unzureichend berücksichtigt werden. Dabei beeinflussen insbesondere Beschaffungs-, Produktions-, Logistik- und Vertriebsrisiken die Ausfallwahrscheinlichkeit des Unternehmens. Oft fehlt den Kreditinstituten das fachliche Know-how, um diese Bewertung vorzunehmen.

Konzept

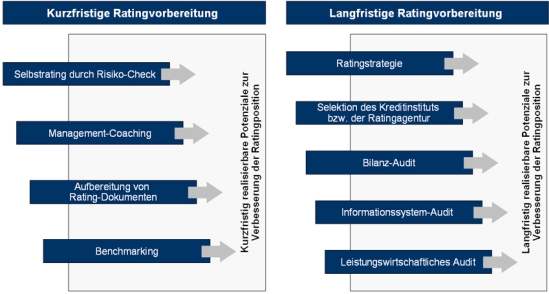

Das Konzept der Ratingvorbereitung umfasst sowohl kurzfristige als auch langfristige Schritte zur Vorbereitung. Gegenstand der langfristigen Vorbereitung ist die Ableitung einer Ratingstrategie, die risikoorientierte Unternehmensauditierung sowie die Ableitung und Umsetzung von Maßnahmen zur Verbesserung der Unternehmensrisikoposition. Die Schritte der langfristigen Vorbereitung sollten etwa sechs Monate vor dem Rating initiiert werden. Gegenstand der kurzfristigen Vorbereitung ist die Aufbereitung von Dokumenten für das Rating und das Coaching des Managements hinsichtlich der zu erwartenden Fragen. Sollte eine langfristige Vorbereitung nicht durchgeführt werden können, wird darüber hinaus ein Kurz-Audit durchgeführt.

Durch eine systematische Ratingvorbereitung lassen sich Potenziale durch eine Identifikation und Beseitigung von Risikoursachen zur Verbesserung der Ratingposition realisieren.

Vorgehensweise

Die Identifikation unternehmensspezifischer finanz- und leistungswirtschaftlicher Risiken sowie deren Handhabung zur Optimierung der Risikoposition stehen im Mittelpunkt des Konzepts der Ratingvorbereitung. Nur durch eine adäquate Vorbereitung auf das Rating können optimale Finanzierungskonditionen realisiert werden. Zur Optimierung des Ratingurteils bedarf es zunächst der Formulierung einer Ratingstrategie. Sie umfasst die Auswahl einer geeigneten Form der Finanzierung und der damit verbundenen Ratingart. Auf Basis dieser Selektion erfolgt die Auswahl eines geeigneten Raters unter Berücksichtigung der Kosten des Ratings und der betrachteten Kriterien. Im Rahmen des Bilanz-Audits wird aufgezeigt, welche Bilanzpositionen verändert werden können und sollten, um das finanzwirtschaftliche Ratingurteil zu verbessern. Durch die Analyse der betrieblichen Informationssysteme wird eventueller Verbesserungsbedarf des risikobezogenen Informationsmanagements mit Maßnahmen hinterlegt. Schließlich betrachtet das leistungswirtschafliche Audit die Risiken in den Funktionsbereichen Forschung & Entwicklung, Einkauf, Produktion, Vertrieb und Logistik.

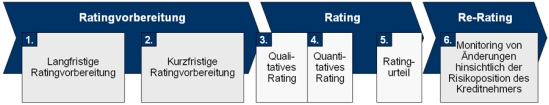

Der systematische Prozess umfasst insgesamt drei übergeordnete Schritte:

In einem ersten Schritt erfolgt die langfristige Ratingvorbereitung. Diese befasst sich mit der Entwicklung einer auf das Unternehmen abgestimmten Ratingstrategie. Ein leistungswirtschaftlich geprägtes Audit zur Identifikation und Handhabung von Risiken vervollständigt die Analyse und Optimierung von Bilanzkennzahlen. Abschließend findet die Selektion eines geeigneten Kreditinstituts oder einer Ratingagentur statt.

Die kurzfristige Ratingvorbereitung fokussiert auf die strukturierte Aufbereitung der geforderten Dokumente und Informationen für das Rating. Auf Basis eines Kurz-Audits der leistungswirschaftlichen Unternehmensbereiche (Risiko-Check) wird das Management auf die Anforderungen der ratenden Institution vorbereitet und ein Stärken-Schwächen-Profil erstellt.

Das qualitative und quantitative Rating befasst sich mit der Analyse und Bewertung der Managementfähigkeiten und der Unternehmensstrategie und stellt diese Best-Practice aus der Branche gegenüber. Weiter erfolgt eine detaillierte Aufnahme der Ist-Situation der Bilanzen, GuV-Rechnungen und Unternehmensplanungen.

Das Ratingurteil ergibt sich aus den bis dahin durchgeführten Projekttätigkeiten und spiegelt die externe Einschätzung des Unternehmens wider.

Das Re-Rating erfordert das Monitoring von Änderungen hinsichtlich der Risikoposition des Unternehmens. Durch eine nachhaltige Optimierung der eigenen Risikosituation und einem direkten Kontakt zur ratenden Institution besteht so die Möglichkeit, bei Änderungen ein besseres Ratingurteil und somit geänderte Kreditkonditionen zu erhalten. Die einzelnen Schritte sind als Kreislauf zu verstehen, um langfristig eine Optimierung der Risikosituation zu erreichen und somit auch ein optimales Rating.

Weiterführende Literatur zum Thema Ratingvorbereitung

- Gegenseitige Auditierung

Selbstcontrolling und Lerntransfer für Unternehmen, Zulieferanten und Vertriebsorganisationen - Logistik-Check

Identifikation und Erschließung von Logistikpotenzialen - Monitoring

Leitfaden zur Steuerung der Wertsteigerung von Unternehmen - Operational Due Diligence

Leitfaden zur Identifizierung von Chancen und Risiken bei Unternehmenstransaktionen - Produktionsrisikomanagement

Leitfaden zur Handhabung von produktionsorientierten Risiken und Implementierung eines Risikomanagementsystems - Rating

Leitfaden zur Vorbereitung auf das bankinterne und externe Rating sowie zur Optimierung der Ratingposition des Unternehmens - Risikomanagement

Leitfaden zur Umsetzung eines Risikomanagement-Systems für die wertorientierte Steuerung von Unternehmen - Unternehmenswertsteigerung

Leitfaden zur methodengestützten Wertsteigerung in Unternehmen - Visualisierung und Auditierung

Leitfaden zum Selbstcontrolling von Geschäftsprozessen

Tools zum Thema Ratingvorbereitung

- Kennzahlen-Cockpit

Visualisierung geeigneter Kennzahlen für ein durchgängiges Controlling aller Bereiche zur langfristigen Erfolgssicherung - ProVSM („Value Stream Mapping“)

Unterstützung bei der ganzheitlichen Optimierung der Wertkette durch Analyse und Visualisierung des Wertstroms - Risiko-Check

Selbsteinschätzung der operativen und strategischen Risikoposition des Unternehmens anhand quantitativer und qualitativer Faktoren - Risikomanager

Unterstützung beim Risikomanagement leistungswirtschaftlicher Risiken und Berechnung des Value-at-Risk als Steuerungsgröße - SCM-Check

Qualitative Beurteilung der Leistungsfähigkeit von Supply Chains und Aufzeigen von Handlungsempfehlungen - Value Check

Ein- und Auszahlungsströme infolge einer logistischen Investition quantifizieren und als Cashflow ausweisen - TCW-Potenzialmanager

Umsetzung identifizierter Verbesserungspotenziale in allen Unternehmensbereichen effizient kontrollieren