Synergien und Kostensenkung durch Auslagerung von Bankleistungen

[10.06.2011]

Foto: yoshitaka / fotolia.com

Foto: yoshitaka / fotolia.com

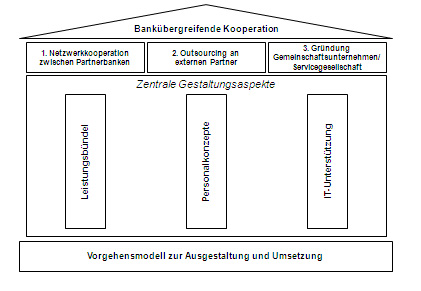

Um eine bankübergreifende Kooperation bzw. Auslagerung vornehmen zu können, müssen drei Prinzipielle Szenarien analysiert und bewertet werden. Grundsätzlich kann die Auslagerung von Bankprozessen und -Leistungen in einer Netwerkkooperation zwischen Partnerbanken, durch ein Outsourcing an externe Partner und durch die Gründung eines Gemeinschaftsunternehmens bzw. einer Servicegesellschaft durch die auslagernden Kreditinstitute vorgenommen werden. Die zentralen Gestaltungsaspekte zur Konzeption einer Auslagerungslösung sind die Identifikation geeigneter Leistungsbündel, Personalkonzepte zur Kapazitätsreduzierung und die Ausgestaltung der IT-Unterstützung. Abschließend ist das Vorgehen zur Umsetzung der Auslagerungslösung anzuwenden.

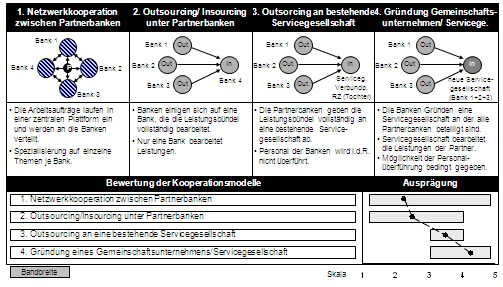

Die Netwerkkooperation zwischen Partnerbanken ist dadurch gekennzeichnet, dass mehrere Kreditinstitute gemeinschaftlich Prozesse und Leistungen füreinander erstellen. Das heisst, dass die Banken sich zum Teil spezialisieren sich die Banken auf einzelne Prozesse und Leistungen (Bank 1 = Wertpapierbearbeitung, Bank 2 = Marktfolge Passiv) und zum Teil werden Spitzenlasten auf mehrere Banken verteilt. Durch die dadurch entstehende Komplexität ergeben sich jedoch nur bedingt Skaleneffekte. Zusätzlich besteht das Problem, dass die Aufträge in einem Datenpool gesammelt werden und auf die Banken verteilt werden müssen. Meist sind Kooperationslösungen durch eine mangelnde Bindungsintensität geprägt, was bisher häufig zum Scheitern führte. Aus diesem Grund sind die Kooperationslösungen hinsichtlich ihrer Outsourcingeignung eher gering bewertet. Beim Outsourcing an einen externen Partner (andere Bank oder bestehende Servigesellschaft) können hingegen die Spezialisierungs- und Skaleneffekte deutlich höher realisiert werden. Zusätzlich besteht der große Vorteil darin, dass auf alternative Tarifstrukturen zurückgegriffen werden kann, wodurch weitere Kostenvorteile entstehen. Durch die Bündelung der Stückzahlen in einer zentralen Bearbeitung können zusätzlich neuere Technologien und IT-Verfahren in der Servicegesellschaft angewandt werden, die für kleinere Banken unrentabel sind. Hierdurch kann die Effizienz der Prozessbearbeitung nochmals gesteigert werden. Die Auslagerung an eine bestehende Servicegesellschaft und die Neugründung einer Servicegesellschaft durch auslagernde Banken wurden hinsichtlich der Outsourcingeignung am besten bewertet. Dies ist in der stärkeren Bindung der Teilnehmer begründet, wodurch Prozessverbesserungen langfristig durchgeführt werden. Auch besteht für die Teilnehmer nicht die Möglichkeit das Netzwerk relativ kurzfristig zu verlassen. Bei der Neugründung einer Servicegesellschaft besteht zusätzlich die Möglichkeit, teilweise Personal aus den auslagernden Banken an die Servicegesellschaft zu überführen. Jedoch muss darauf geachtet werden, dass die Personalauswahl selbstständig durch die Servicegesellschaft durchgeführt wird.

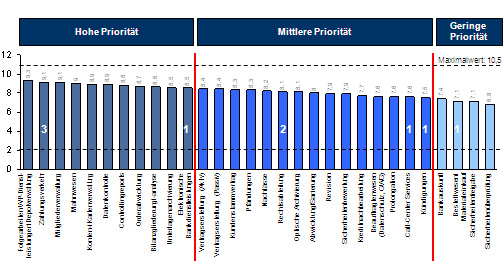

Eine Untersuchung der Prozesse und Leistungen, die für eine Auslagerung in Frage kommen, ergab das oben dargestellte Bild. Die höchste Eignung für eine Auslagerung besitzen der Bereich der Wertpapiernachbearbeiung/Depotverwatlung und der Zahlungsverkehr. Ebenfalls eine hohe Outsourcingeignung ist den Prozessen der Orderabwicklung und dem Bereich der elektronischen Bankdienstleistungen zuzurechnen. Prozesse und Leistungen wie Beauftragtenwesen und Call-Center Services besitzen eine mittlere Priorität hinsichtlich der Auslagerung. Eher nachrangig sind die Themen der Bankauskünfte der Sicherheitenüberprüfung und des Bestellwesens zu bewerten. Gliedert man die oben dargestellten Leistungen und Prozesse sachlogisch, so ergeben sich neun wesentliche Felder für ein Outsourcing. Diese sind: Der gesamte Wertpapierbereich, die Erstellung von Controllingreports, der Bereich der Datenkontrolle, die Marktfolge Passiv und Aktiv, der Abwicklungsbereich, der gesamte Zahlungsverkehr, die Telefonzentrale und das Beauftragtenwesen.

Vorgehen

Zur Durchführung einer Auslagerung wird eine neun-stufige Vorgehensweise empfohlen. Die erste Phase dient der Überprüfung der strategischen Voraussetzungen des Kreditinsituts. Hierbei soll die Erfüllung der Leitlinien überprüft werden. Es wird unter anderem überprüft, ob der Wille besteht, sich auf Kernkompetenezen zu konzentrieren und eine nachhaltige Zusammenarbeit und Kooperation einzugehen. Zusätzlich gilt es für die Banken auf Sonderlösungen zu verzichten und die Standardisierung voranzutreiben. Im zweiten Schritt wird die Analyse des bankinternen Auslagerungspotenzials der Leistungen bzw. Prozesse durchgeführt. Dementsprechend werden die derzeitige Kapazitätsverwendung und die Prozessperformance des Kreditinstituts untersucht und bewertet. Die Analyse der derzeitigen Prozessqualität sowie die Überprüfung der IT-Nutzung inkl. der verwendeten IT-Subsysteme runden die Phase zwei ab. In der Phase drei werden das Kooperationsmodell und die Kooperationspartner ausgewählt. In der Phase vier werden die auszulagernden Leistungen/Prozesse festgelegt. Hierbei sind die geeigneten Leistungsbündel auszuwählen. Es gilt eine Priorisierung der Auslagerungsreihenfolge für die Leistungsbündel vorzunehmen. Um die Auslagerung reibungslos durchführen zu können, gilt es die notwendigen Voraussetzungen zu erarbeiten und darzustellen. Für eine Bewertung des Auslagerungspotenzials und als Grundlage für die weitere bankinterne Kapazitätsplanung sind die Analyse und Darstellung der freiwerdenden Kapazität sinnvoll. Im Anschluss erfolgt das Durchlaufen der Phase fünf. In dieser Phase wird die Ausgestaltung des Geschäfts- bzw. Kooperationsmodells vorgenommen. Die organisatorische Einrichtung erfolgt ebenfalls in dieser Phase. Um die Steuerung des Outsorucingpartners zu ermöglichen, gilt es Vertragsvereinbarungen hinsichtlich der Leistung sog. Service Level Agreements festzulegen. Zusätzlich sind Eskalationsmechanismen auszugestalten, die festlegen, wie bei Nichteinhalten der Service Level Agreements verfahren wird. In der Phase sechs erfolgt die konkrete Prozessausgestaltung. Die Prozesstandards des Kreditinstituts und des Auslagerungspartners werden festgelegt sowie ggf. angepasst. Die Schnittstellen werden nach Effizienzgesichtspunkten ausdifferenziert. Um die reibungslose Prozessbearbeitung, insbesondere in der Anlaufphase, sicherstellen zu können, ist eine Schulung bzw. das Training der Mitarbeiter in den neuen Prozessabläufen sehr hilfreich. Die nächste Phase dient der Ausgestaltung der IT-Infrastruktur. Hierbei ist das oberste Ziel, die Anzahl der IT-Fremdverfahren zu reduzieren. Dementsprechend gilt es die Mitarbeiter in den neuen IT-Vorgängen zu schulen. In der Phase acht wird das Prozess- und Qualitätscontrolling ausgestaltet oder implementiert. Es gilt eine Systematik anzuwenden, die sicherstellt, dass die Prozessmengen, -zeiten und -fehler erhoben und ausgewertet werden können. Diese sind Input für die Eskalationsmechanismen sowie für die permanenten Prozessverbesserung. Zusätzlich dienen die vom Prozess- und Qualitätsmesssystem gelieferten Daten als Grundlage für die Abrechnung. Mit der Phase neun wird der eigentliche Betrieb des Servicecenters bzw. der Auslagerungsform begonnen. Es gilt die festgelegten Prozessstandards weiter auf Verbesserungsmöglichkeiten zu überprüfen und im Zeitablauf ggf. anzupassen. Die freiwerdenden Kapazitäten bei den auslagernden Banken müssen einer alternativen Verwendung zugeführt werden. Dies bedeutet die Anwendung von Personalverwendungskonzepten für die betroffenen Mitarbeiter. Zusätzlich gilt es die Eskalationen permanent auszuwerten und die Ursachen zu analysieren sowie abzustellen. Durch eine Auslagerung der Prozesse/Leistungen an eine bestehende Servicegesellschaft oder die Neugründung einer bestehenden Servicegesellschaft lassen sich je nach Leistungsbündel Einspareffekte von bis zu 60% erreichen. Durch die Nutzung der Methoden und Tools des TCW konnten in den Projekten jeweils Synergieeffekte realisiert und die Wirtschaftlichkeit verbessert werden.

Beratungsprodukte:

- 5-Tages-Audit

- Best-Practice-Check

- Funktions- und Leistungsanalyse

- Personal- und Organisationsbenchmarking

Weiterführende Literatur:

- Kompetenz- & Servicecenter bei Finanzdienstleistern

Leitfaden zur Erschließung von Synergien durch Kooperationsmodelle - Finanzdienstleister

Leitfaden zur Implementierung schlanker Prozesse und Strukturen - Visualisierung und Auditierung

Leitfaden zum Selbstcontrolling von Geschäftsprozessen - Quality Gate Konzept

Leitfaden zur Ausgestaltung eines prozessorientierten Qualitätscontrollings