Realoptionen als Bewertungsmodell

[07.05.2008]

Foto: alphaspirit / fotolia.com

Foto: alphaspirit / fotolia.com

Strategische Investitionsentscheidungen sind für Unternehmungen und Führungskräfte von besonderer Tragweite. Wer in die falschen Projekte investiert, verliert Wettbewerbsvorteile und muss hohe Fixkostenbelastungen in Kauf nehmen - um so mehr, seit die Ausgaben für strategische Investitionen den größten Anteil im Investitionsbudget ausmachen. Eine methodische Bewertung von strategischen Investitionsentscheidungen ist daher wichtiger denn je.

Als erfolgreich können diejenigen Unternehmen bezeichnet werden, die ihren Investoren nachhaltig höhere Renditen bieten können als der Marktdurchschnitt. Hohe Renditen können in der Regel durch die Durchführung von strategischen Investitionen erreicht werden. Die Einschätzung des Wertes einer strategischen Investitionsentscheidung stellt dabei einen wesentlichen Sachverhalt bezüglich der Durchführung oder Unterlassung der Investition dar. So treffen zwar traditionelle Investitionsrechenverfahren, die bspw. auf diskontierten Zahlungsströmen basieren, Aussagen über die wirtschaftliche Vorteilhaftigkeit von Investitionen, jedoch unterstellen diese bei Annahme einer irreversiblen Investitionsauszahlung eine sogenannte "jetzt-oder-nie" Entscheidungssituation.

Vor diesem Hintergrund wird in der betriebswirtschaftlichen Praxis derzeit Kritik geübt, dass die Methoden der herkömmlichen Investitionsrechnung nicht in der Lage sind unternehmerische Handlungsspielräume, d.h. Flexibilität, adäquat abzubilden. Die Nichtberücksichtigung von Flexibilität als ein wesentliches Element unternehmerischen Handelns führt zu fehlerhaften Werteinschätzungen des Investitionsprojektes. So erhöht die Möglichkeit, auf neu gewonnene Informationen oder geänderte ökonomische Rahmenbedingungen reagieren zu können, die Attraktivität der Investition. Obwohl in der unternehmerischen Praxis die Entscheidungsträger die Bedeutung solcher Handlungsflexibilitäten oftmals erkennen, fehlt es an Methoden den daraus resultierenden Wertbeitrag zu quantifizieren. Es werden daher Bewertungsmodelle gefordert, die es ermöglichen eine kapitalmarktkonforme Bewertung von unternehmerischer Flexibilität - so genannten Realoptionen - zu berücksichtigen.

Abgeleitet aus der finanzmathematischen Optionspreistheorie ermöglicht der Realoptionsansatz sowohl qualitative als auch quantitative Aussagen realwirtschaftlicher Handlungsflexibilität. Unter einer Realoption versteht man in diesem Zusammenhang das Recht, aber nicht die Pflicht, innerhalb eines bestimmten Zeitraums zu vorab festgelegten Kosten, sprich der Investitionsauszahlung, in bestimmter Weise tätig zu werden (z.B. das Projekt zu verschieben, zu erweitern, zu reduzieren, outzusourcen oder aufzugeben).

Um dem oben genannten Sachverhalt Rechnung zu tragen, werden derzeit unter wissenschaftlicher Leitung von Univ.-Prof. Dr. Dr. h.c. mult. Horst Wildemann im Rahmen des Forschungsprojektes "InnoPort" bestehende Investitionsrechenverfahren systematisiert und auf ihre Eignung für die Bewertung von Innovationsprojekten geprüft, sowie neue Methoden, wie der Realoptionsansatz, entwickelt und operativ erprobt.

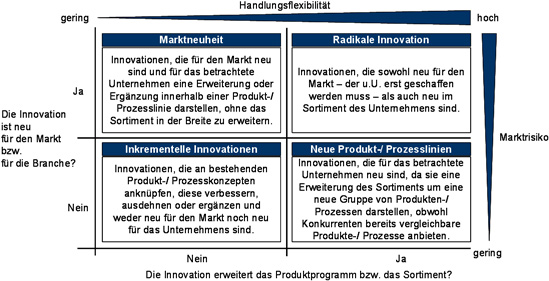

Bei dieser Vorgehensweise sind bei der Bewertung des Innovationsprojektes oder eines Innovationsportfolios sowohl die unternehmerische Handlungsflexibilität als auch die Möglichkeit verschiedener Risikoausprägungen einer Innovation zu beachten.

Die Klärung der Fragestellung welche Bewertungsmethode bei welchem Innovationstypus einzusetzen ist, als auch die Untersuchung des Realoptionsansatzes als geeignetes Bewertungsmodell zur Berücksichtigung des Wertbeitrags unternehmerischer Flexibilität, steht dabei im Fokus der Betrachtung.

Links:

Weiterführende Literatur:

- Produkte & Services entwickeln und managen

Strategien, Konzepte, Methoden - Innovationsmanagement

Leitfaden zur Einführung eines effektiven und effizienten Innovationsmanagements - Risikobewusstes F&E-Management

Eine theoretische und empirische Untersuchung - Just-in-Time in F&E

Leitfaden zu Just-in-Time in Forschung, Entwicklung und Konstruktion - Portfoliomanagement

Portfoliomanagement zur Steigerung der Entwicklungseffektivität - Strategische Investitionsplanung

Methoden zur Bewertung neuer Produktionstechnologien